- Simule seu crédito

Simule seu crédito

- Soluções

Soluções

- Seguros

Seguros

Para você

- Auto

- Casa

- Viagem

- Vida

- Acidentes Pessoais

- Mais seguros para empresas

Soluções de seguros para proteger suas conquistas. Cote online, compare preços e economize com a maior corretora online do país, a Minuto Seguros, uma empresa Creditas.

- Benefícios corporativos

Empresas

- Ajuda

Tudo sobre Crédito

Refinanciamento de veículo Santander: como funciona?

A linha de crédito é restrita, mas existem opções no mercado com condições melhores. Saiba como ter acesso a esse tipo de crédito

por Portal Exponencial

Postado em 22 de abril, 2024

O refinanciamento de veiculo é uma das linhas de crédito mais baratas do Brasil. Não à toa, muitas pessoas buscam esse tipo de crédito para quitar dívidas caras ou viabilizar conquistas. No entanto, o refinanciamento de veículo Santander possui algumas restrições.

Confira abaixo detalhes sobre o serviço e conheça outros agentes financeiros que oferecem esse tipo de crédito com condições ainda melhores.

Precisando de crédito para realizar seus objetivos?

Use seu carro ou imóvel para ter crédito rápido e seguro com juros a partir de 1,09% ao mês +IPCA e até 240 meses para pagar.

Como funciona o refinanciamento de veículo?

O refinanciamento de veículos, também conhecido como empréstimo com garantia de veículo, é uma linha de crédito na qual o cliente coloca o próprio automóvel como garantia da operação. Ao colocar um bem alienado ao contrato, é possível conseguir melhores condições de pagamento, como taxas mais baixas e prazos mais longos para saldar os débitos.

Para ter acesso ao crédito, o consumidor precisa ter um carro em seu nome, de preferência quitado, e estar com a documentação regularizada. Caso haja um financiamento aberto, ou até pendências como IPVA atrasado, parte do valor solicitado será destinado ao pagamento das dívidas e o restante é encaminhado para a conta do solicitante.

No caso do refinanciamento de veículo Santander, o crédito está disponível somente para correntistas do banco, já que as parcelas são debitadas diretamente da conta-corrente do Santander.

Entre as condições do empréstimo, o valor do crédito liberado pode chegar até 70% do valor de mercado do veículo e o carro deve ter até cinco anos de fabricação. As taxas de juros variam de acordo com o resultado da análise de crédito e perfil de crédito do consumidor. Já o prazo de pagamento pode chegar a até cinco anos.

Como contratar o refinanciamento de veículo?

O processo para contratação do refinanciamento de veículo pode variar de acordo com a política de crédito do agente financeiro escolhido. Mas, geralmente, o processo funciona da seguinte forma:

- Simulação e solicitação: para fazer o refinanciamento é necessário que você escolha um banco ou financeira que ofereça os serviços e que avalie as condições oferecidas. Como nos demais tipos de empréstimo, as taxas para este serviço variam de banco para banco. Então, para conseguir um bom empréstimo, é fundamental fazer simulações para, enfim, escolher a menor taxa de juros.

- Envio da documentação: envie a documentação exigida e, caso o veículo não esteja em seu nome, é preciso fazer a transferência.

- Análise de crédito: nessa etapa ocorre a avaliação da situação financeira do cliente, para checar a viabilidade de arcar com as parcelas, e a quantia requerida. Se não estiver adequado aos critérios da empresa, o pedido é barrado.

- Análise jurídica e vistoria do veículo: os documentos do solicitante passam por uma verificação e triagem. Paralelamente, o bem é avaliado para se tornar garantia do pagamento.

- Assinatura do contrato: depois de tudo aprovado, o documento de formalização do empréstimo é liberado para assinatura.

- Liberação do recurso: o dinheiro pode entrar na sua conta entre 5 e 15 dias depois de iniciar a contratação. A liberação do crédito depende da velocidade com que o cliente providencia a documentação e realiza a vistoria do veículo, além da rapidez na análise de crédito por parte da empresa.

Leia também: Refinanciamento: o que é, como funciona e onde fazer

Quando solicitar o refinanciamento de veículo?

Essa linha de crédito também é utilizada para outros fins, além de quitar dívidas. Como a utilização do dinheiro é livre, muitos usam o crédito para investir no próprio negócio, além de arcar com gastos de saúde e aquisição de outros bens, por exemplo. Como os juros são baixos, também é uma boa alternativa para custear viagens, cursos e realizar reformas, entre outros.

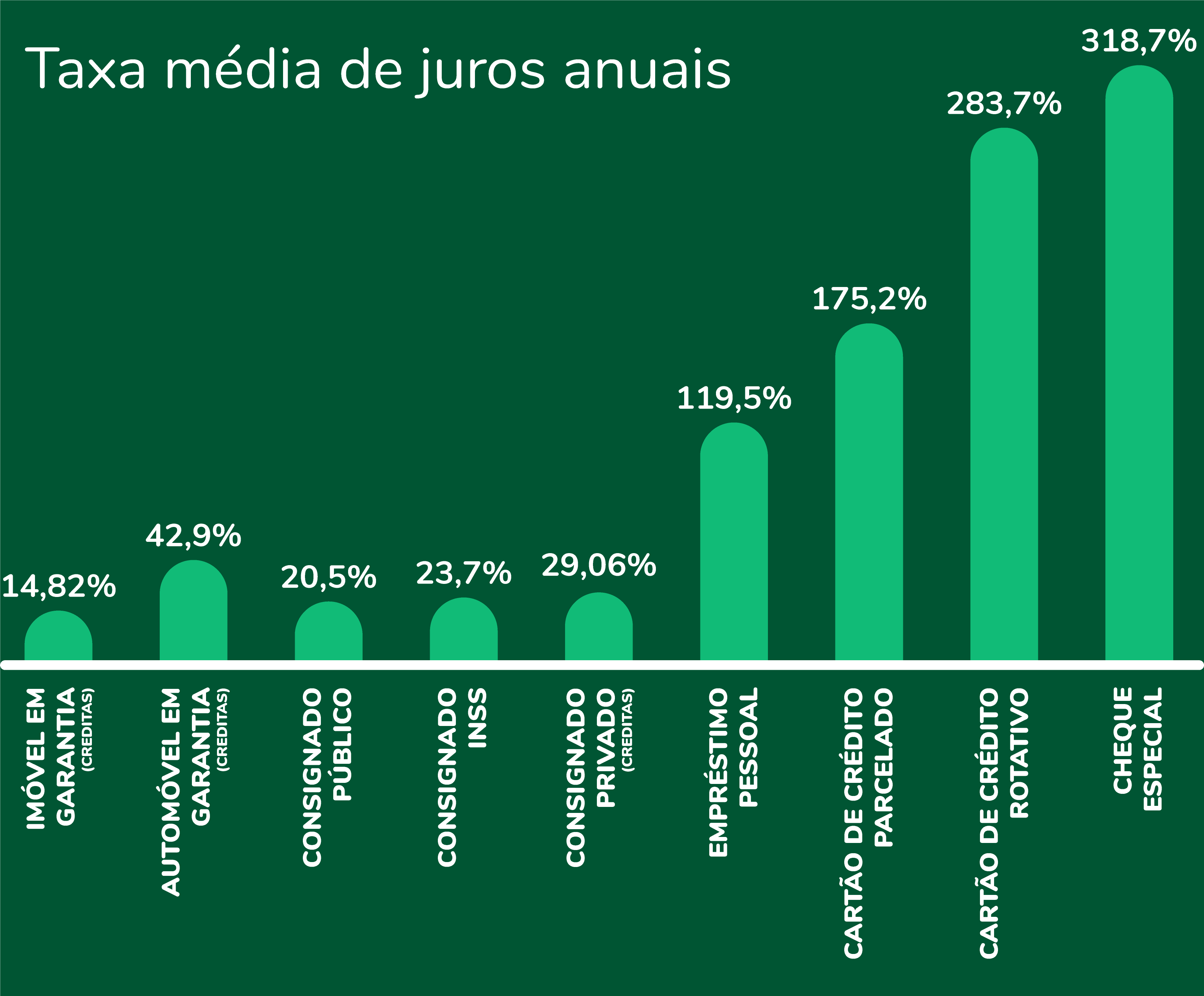

Essa opção é vantajosa, ainda mais quando comparada a outras linhas como o empréstimo pessoal, com taxas acima de 7% ao mês. Em relação ao cheque especial, com juros de mais de 12% ao mês, o refinanciamento de veículo apresenta taxas cerca de 80% menores.

Veja um comparativo entre o refinanciamento de veículo e as principais modalidades de crédito do mercado:

Vantagens e cuidados

Embora o refinanciamento de veículos seja uma modalidade de crédito vantajosa, é preciso ter alguns cuidados para não cair em armadilhas. Veja algumas dicas:

- Certifique-se de que o site é seguro: sempre observe se o site trabalha com selos e certificados de segurança para proteção dos usuários e de seus dados.

- Fuja de qualquer pagamento antecipado: nenhuma empresa pode cobrar valores antecipados para liberar o crédito.

- Verifique a reputação da empresa: pesquise sobre a empresa em sites como o Reclame Aqui e nas redes sociais da empresa, pois além de perceber a credibilidade, também é possível verificar opiniões de quem já contratou o crédito.

- Verifique se a empresa é autorizada a oferecer empréstimo: confira se a empresa em questão é autorizada a prestar serviços financeiros. Você pode consultar no site do Banco Central ou pelo telefone 145.

- Leia o contrato antes de assinar: o contrato é a garantia de que as condições acordadas na negociação serão cumpridas. Se possível, avalie o documento com a ajuda de um profissional da área.

Requisitos para o refinanciamento de veículo

O principal requisito para solicitar essa linha de crédito é possuir um automóvel, de preferência quitado e sem dívidas. Caso haja alguma pendência financeira, ainda é possível de requisitar o dinheiro, porém parte do montante será usado para quitar os débitos pendentes.

A documentação básica para dar entrada no processo é a seguinte:

- RG e CPF ou carteira de habilitação;

- Comprovante de renda;

- Comprovante de residência;

- Documentação do veículo.

Após preencher as fichas e enviar a documentação, o cliente passará por uma aprovação de crédito. Em caso de autorização, segue para o processo de vistoria do veículo, para a empresa entender o estado do bem e avaliar o quanto pode ser liberado.

Outras alternativas para o refinanciamento de veículo

Tradicionalmente, você consegue solicitar o empréstimo em bancos e financeiras. Mas, hoje em dia é possível recorrer às fintechs, empresas que provocam inovações no mercado financeiro, escalando produtos e serviços com a ajuda da tecnologia. Esse modelo de negócio é focado na experiência do usuário, priorizando processos simples e fluídos.

As fintechs brasileiras têm estrutura e expertise para atuar nos mais variados segmentos do mercado financeiro. Diferente dos bancos tradicionais, que oferecem produtos e serviços financeiros variados e padronizados, essas empresas se especializam em nichos de mercado, concentrando seus esforços em áreas específicas. Isso é muito positivo, pois o consumidor pode contar com profissionais especializados no produto/serviço que ele precisa. Além disso, você pode solicitar o crédito pela internet, sem precisar encarar filas em agências bancárias e perder tempo.

O foco dessas companhias é facilitar o acesso ao crédito. A Creditas, por exemplo, é uma fintech especializada em empréstimo com garantia de veículo, imóvel ou salário. A quantia máxima concedida é 90% do valor total do automóvel e a taxa mínima é de 1,49% ao mês. O prazo para pagar chega a 48 meses. Porém, todos esses fatores vão depender da análise de crédito, do seu perfil financeiro e da situação do veículo em garantia. Lembre-se que a empresa leva em conta inúmeros fatores antes de entregar a proposta final.

Tem mais dúvidas sobre o refinanciamento de veículos? Escreva para nós nos comentários abaixo. Continue acompanhando os conteúdos para ficar por dentro desse e de outros assuntos.

Newsletter

Exponencial

Assine a newsletter e fique por dentro de todas as nossas novidades.

Ao assinar a newsletter, declaro que concordo com a Política de privacidade da Creditas.